Блог компании Mozgovik |Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 12 февраля 2024, 16:03

- |

Активность по количеству эмитентов на прошлой неделе на первичном корпоративном рублевом рынке облигаций была на среднем уровне на фоне умеренно-негативной тенденции на вторичных торгах и ожиданиях приближающегося заседания ЦБ РФ 16.02.2024.

Прошлую неделю открыли размещения двух трехлетних выпусков лизинговой компании Бизнес Альянс, которые прошли заметно ниже заявленных объемов. Выпуск серии 001P-03 с привязкой к ключевой ставке (КС – далее) ЦБ РФ +400 б. п., предназначенный только для квалифицированных инвесторов, из 492,3 млн руб. разместили лишь 8,5%. По выпуску же серии 001P-04 с установленными 1−6 купонными на уровне 20% (далее с понижением) и доходностью к погашению (YTM) в 19,17% с дюрацией 2,3 г., было продано 34,3% из 500 млн руб.

На неделе состоялось размещение/сборы заявок еще по трем флоатерам.

Так, по 4,2-летним ЕнисейАгроСоюз-001Р-01 на 400 млн руб. квартальный купон привязан к КС ЦБ РФ +400 б. п. (20% − 1 купон). По данному выпуску встроен Call-опцион.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог компании Mozgovik |Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 05 февраля 2024, 15:16

- |

Активность на первичном рынке рублевого корпоративного долга на прошлой неделе была умеренной на фоне в целом негативной тенденции на вторичных торгах. Проводили свои размещения бумаг с фиксированными ставками купонов эмитенты сегмента ВДО.

Так, облигации с купонами с понижением ставки («лесенкой») разместили Лизинг-Трейд на 200 млн руб. и Сибирский комбинат хлебопродуктов на 231 млн руб. (97% эмиссии).

Самым доходным стало размещение облигаций МФК Быстроденьги на 202 млн руб. (80,9% эмиссии) прошедшее на уровне первоначально маркетируемой доходности к оферте (YTP) – 23,15% с дюрацией 0,9 г.

Наиболее интересным стал букбилдинг по бонду РУСАЛа в юанях (в таблице не приводится). Ставка квартального купона была установлена на уровне 7,2% (доходность к погашению − YTM 7,40%) с дюрацией 2,3 г., при первоначальном ориентире: YTM 7,45-7,71%. Объем размещения эмитент увеличил с 500 млн юаней до 1 млрд юаней.

Откроет текущую неделю размещение двух облигаций лизинговой компании Бизнес Альянс. Ее выпуск серии 001Р-03 – 3-летний флоатер со ставкой ежемесячного купона: ключевая ставка (КС − далее) ЦБ РФ +400 б. п. (1 купон: 20%) предназначенный только для квалифицированных инвесторов. Другой же 3-летний выпуск же серии 001Р-04 имеет фиксированный ежемесячный купон 20% и доступен всем инвесторам.

( Читать дальше )

Блог компании Mozgovik |Выбираем лучшие корпоративные облигации с плавающим купоном (флоатеры) и обыгрываем ключевую ставку ЦБ РФ в 16%

- 30 января 2024, 18:25

- |

В текущих условиях сохранения высокого значения ключевой ставки (КС – далее) ЦБ РФ наиболее выгодной стратегией остается вложение в облигации с плавающей ставкой (флоатеры). Они более гибко реагируют на изменение бенчмарка (ставки, к которой привязан купон), чем бонды с фиксированным купоном. Ранее мы рассматривали ОФЗ-ПК (https://smart-lab.ru/mobile/topic/932700/), теперь проанализируем корпоративные флоатеры, которые дают потенциальную доходность выше КС в краткосрочной перспективе.

На российском рынке ставки купонов корпоративных флоатеров привязаны к КС ЦБ РФ, ставке денежного рынка RUONIA или доходностям ОФЗ с определенными премиями. В данной статье мы затронем лишь наиболее ликвидные бумаги, у которых купоны рассчитываются на основе регулируемой ставки и RUONIA.

Вначале вкратце взглянем на инфляцию и КС ЦБ РФ. Согласно последним данным, инфляция в РФ легла на плато ок. 7,4% годовых, при этом инфляционные ожидания населения остаются повышенными – 12,7%, несмотря на некоторое снижение в январе 2024 г. Отметим, что регулятор пока сохраняет прогноз по снижению ИПЦ до 4,0−4,5% к концу текущего года и 4% в дальнейшем. По опросу же, подготовленному Банком России в декабре прошлого года, аналитическое сообщество ожидает инфляцию в декабре 2024 г. на уровне 5,1% и 4,0% − в декабре 2025 г.

( Читать дальше )

Блог компании Mozgovik |Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 29 января 2024, 16:23

- |

На прошлой неделе на первичном рублевом рынке облигаций продолжила увеличиваться активность, чему способствовали умеренно-позитивная ситуация на вторичных торгах и в целом ожидания сохранения ключевой ставки (КС – далее) ЦБ РФ на текущем уровне на ближайшем заседании.

Наиболее интересным, на наш взгляд, стал сбор заявок по дебютному выпуску Совкомбанк Факторинга. Изначально эмитент маркетировал ставку купона по своему выпуску серии 001P-01 на уровне 15,5−16%, затем снизил ее до 15−15,5%, а в итоге зафиксировал 16% (доходность к оферте – YTP 16,99% при дюрации 1,4 г.). По выпуску также предусмотрен Call-опцион. Объем разрешения составил 500 млн руб., при этом спрос был в 4 раза выше.

Золотодобытчик Полюс предложил инвесторам свои «золотые» 5,5-летние облигации, наподобие тех, что ранее выпускал Селигдар. При этом не проводилось предварительного премаркетинга. В итоге купон по ним был установлен на уровне 3,1%. Номинал бумаги привязан к учетной цене ЦБ РФ за 1 г золота, а расчеты будут проводиться в рублях. Изначально предлагался объем в 20 млрд руб., в конечном счете он был зафиксирован на уровне 15 млрд руб. Теперь у «золотых» бондов Селигдара появится конкурент. Посмотрим, насколько новые бумаги Полюса будут востребованы на вторичном рынке.

( Читать дальше )

Блог компании Mozgovik |Новое размещение облигаций девелопера Самолет с предлагаемой доходностью не выше 17,23%

- 25 января 2024, 18:13

- |

25 января менеджмент группы «Самолет» провел деловой завтрак для аналитиков и инвесторов перед своим новым размещением облигаций серии БО-П13 на 10 млрд руб. Приведу здесь основные тезисы этой встречи и дам свою оценку привлекательности данного выпуска.

ПАО ГК «Самолет» − крупнейший девелопер на рынке жилья РФ. Занимает первые места по объемам текущего строительства (5,3 млн кв. м) и земельного банка (45,9 млн кв. м).

( Читать дальше )

Блог компании Mozgovik |Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 22 января 2024, 16:49

- |

На минувшей неделе на первичный рынок стала возвращаться активность после новогодних каникул.

Открыл новый сезон размещений 16 января (без учета нерыночных размещений ВТБ) флоатер Альфа-банка. Ставка 1-го квартального купона по нему была установлена на уровне 12,9%. Последующие купоны будут рассчитываться как наибольшее значение между 12,9% и разницей между 25,9%, и средним значением ключевой ставки (КС − далее) ЦБ РФ. Это, по сути, некий аналог Inverse Floater (обратный флоатер – облигации со ставкой с обратной зависимостью от Reference Rate). Покупка такой бумаги будет выгодна при снижении КС (купон может вырасти при снижении КС ниже 12,9%). Из предложенного 1 млрд руб. было размещено 500 млн руб., что можно объяснить осторожностью инвесторов к такому пока экзотическому способу расчетов купона для российского рынка.

Проводимое по закрытой подписке для квалифицированных инвесторов размещение МигКредит-002MC-03 прошло по макретируемой доходности – 23,15% с дюрацией 0,9 г. Из предложенных 300 млн руб. удалось продать 85,3%.

( Читать дальше )

Блог компании Mozgovik |Ключевые цифры развития российского рынка облигаций

- 17 января 2024, 23:12

- |

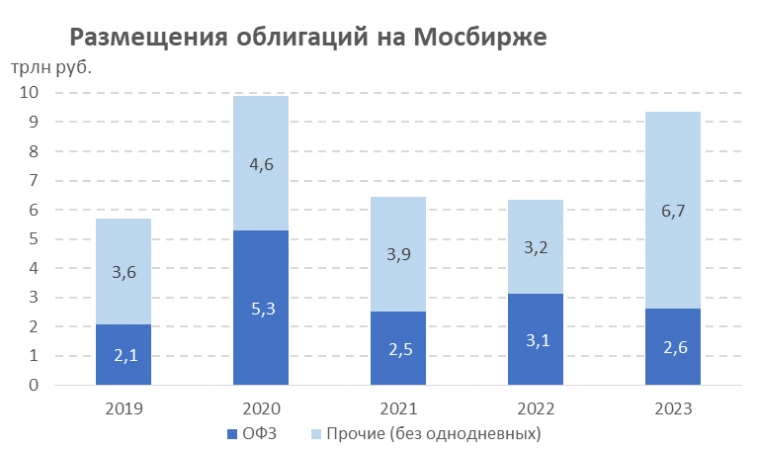

В 2023 г. российский рынок облигаций активно рос в объемах, чему поспособствовали ряд ключевых факторов.

- Переориентация внутренних инвесторов на локальный рынок из-за сложностей с выходом на зарубежные рынки;

- Активный рост отдельных сегментов − замещающих облигаций и корпоративных облигаций с плавающим купоном (флоатеров);

- Стремление эмитентов успеть разместить облигации перед ожидаемым дальнейшим ужесточением ДКП ЦБ РФ в 2-ом полугодии 2023 г.;

- Отчасти эффект низкой базы 2022 г.

Далее приведу некоторые графики, которые помогут дать представление о текущих трендах развития облигационного рынка РФ со своими краткими комментариями. Отмечу, что здесь приводятся данные не в терминах доходностей и спредов, а количественных показателей, которые могут быть полезны для общего видения ситуации.

Источники: Московская биржа, ЦБ РФ

В 2023 г. произошло заметное оживление первичного рынка размещений облигаций за счет корпоративного сегмента даже не смотря на рост ставок во 2-ом полугодии.

( Читать дальше )

Блог компании Mozgovik |Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 15 января 2024, 14:00

- |

С начала 2024 г. российские эмитенты еще не выходили на первичный рублевый облигационный рынок после новогодних каникул. Только на текущей неделе ожидается некоторое оживление. Отметим, что в последние две недели на вторичных торгах по бондам пока преобладает тенденция умеренного роста доходностей.

Откроет год на «первичке» 16 января (здесь не берем в расчет размещения ВТБ) интересное размещение трехлетнего флоатера Альфа-банка на 1 млрд руб. Ставка 1-го квартального купона по нему установлена на уровне 12,9%. Последующие купоны рассчитываются как наибольшее значение между 12,9% и разницей между 25,9%, и средним значением ключевой ставки (КС − далее) ЦБ РФ. По сути, это некий аналог Inverse Floater (обратный флоатер) – облигация со ставкой с обратной зависимостью от Reference Rate. То есть покупка такой бумаги будет выгодна при снижении КС (купон может вырасти при снижении КС ниже 12,9%). Однако данный бонд рискует стать низколиквидным, особенно, если значительный объем уйдет какому-либо якорному инвестору.

( Читать дальше )

Блог компании Mozgovik |Итоги спекулятивных идей в высокодоходных облигациях: Сегежа, Славянск ЭКО и Кузина

- 29 декабря 2023, 17:55

- |

В последние месяцы периодически возникали спекулятивные истории в высокодоходных облигациях (ВДО) на тех или иных новостях по их эмитентам. Среди таких идей нами были рассмотрена бонды:

- Славянск ЭКО: smart-lab.ru/company/mozgovik/blog/962360.php,

Здесь сразу оговоримся, что такие бумаги подойдут лишь для инвесторов, толерантно относящихся к высоким кредитным рискам.

( Читать дальше )

Блог компании Mozgovik |XXI Российский облигационный конгресс Cbonds: итоги года и перспективы 2024 г.

- 28 декабря 2023, 14:08

- |

7−8 декабря посетил XXI Российский облигационный конгресс в Санкт-Петербурге в составе делегации Smart-Lab. Данная конференция – крупнейшая встреча прежде всего профессиональных участников долгового рынка России (банки, инвестиционные компании, управляющие, эмитенты), где подводятся итоги года и даются прогнозы на следующий год. Поделюсь впечатлениями и отмечу особо заинтересовавшие меня выступления. Для удобства сгруппирую панели конференции в оглавлении, по которому вы сможете перейти к интересующим вас темам.

Оглавление

- Оглавление

- Пленарное заседание: эволюция российского долгового рынка – вызовы и ответы

- Российский рынок корпоративных облигаций: итоги года

- Рынок ЦФА в России: светлое будущее или туманные перспективы?

- Портфельное управление: взгляд изнутри

- Будущее в цифрах: макроэкономические прогноз

- Рынок ВДО сегодня и завтра

- Итог

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс